Nel 2024 i mercati hanno cercato di indovinare l’assetto del mondo dopo i grandi rialzi tassi del 2022-23. Ad aprile si è parlato di tassi “più alti più a lungo”. La crescita ha retto, l’inflazione ha resistito e le banche centrali si sono mostrate caute. Ad agosto, il mercato del lavoro statunitense ha mostrato segni di cedimento e i mercati hanno richiesto tagli. L’azionario è sceso e i tassi sono saliti. Sia la visione rialzista che quella ribassista dell’economia hanno una loro logica. Ciò che sembra fuori luogo è che gli investitori si aspettino di godere solo dei lati positivi.

A settembre, i mercati del rischio hanno riprezzato in modo aggressivo, ma i mercati dei tassi non hanno ceduto. Quindi la Fed ha assunto un atteggiamento precauzionale. Il prezzo degli asset punta ad un’economia solida e tassi in discesa allo stesso tempo. Per il 2025, il consensus è crescita degli utili USA del 10%, il tasso di stress creditizio più basso della storia e altri 200 pb di tagli della Fed. Crediamo che non sarà così facile.

Sicuramente la funzione di reazione delle banche centrali è cambiata. Mentre la pressione sul settore residenziale statunitense è diminuita, Powell ha rivendicato la vittoria sull’inflazione: l’indice dei prezzi statunitense PCE core ha infatti registrato una media del 2% negli ultimi quattro mesi e le pressioni sono diminuite in tutti i settori. Ciò che tiene svegli i banchieri centrali la notte è la crescita, e la lenta reazione all’inflazione crescente nel 2021 è ancora fresca nella memoria. Il taglio di 50 pb anticipato a settembre rivela che la Fed non commetterà di nuovo lo stesso errore.

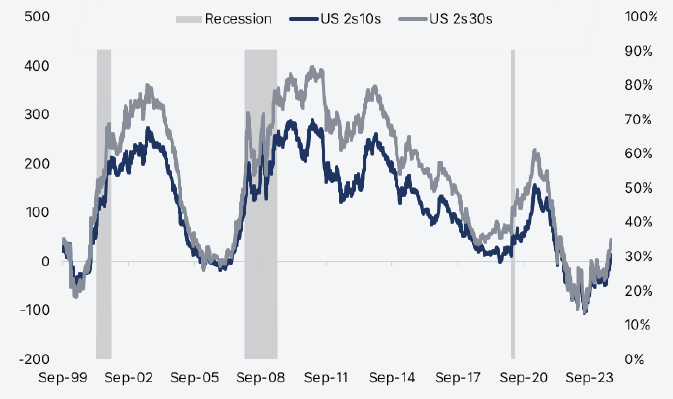

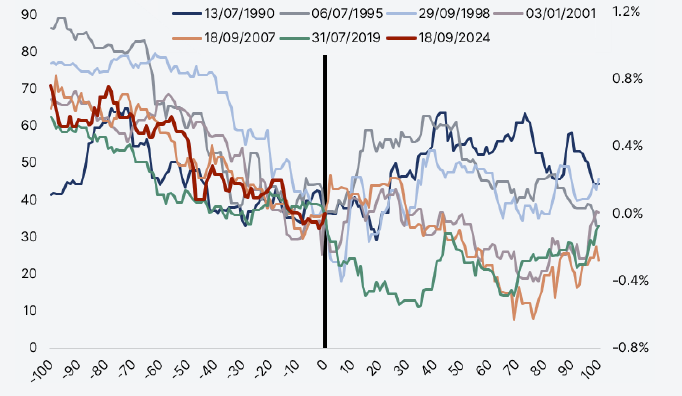

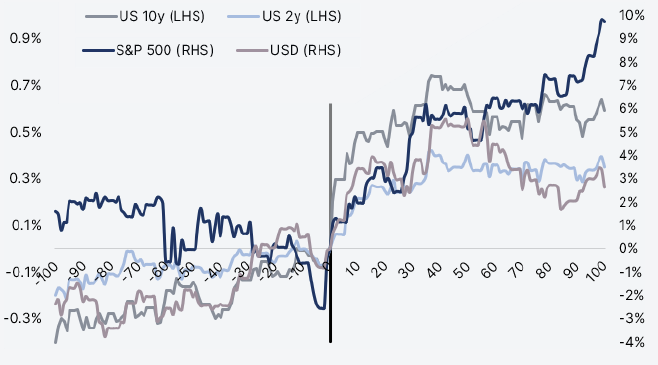

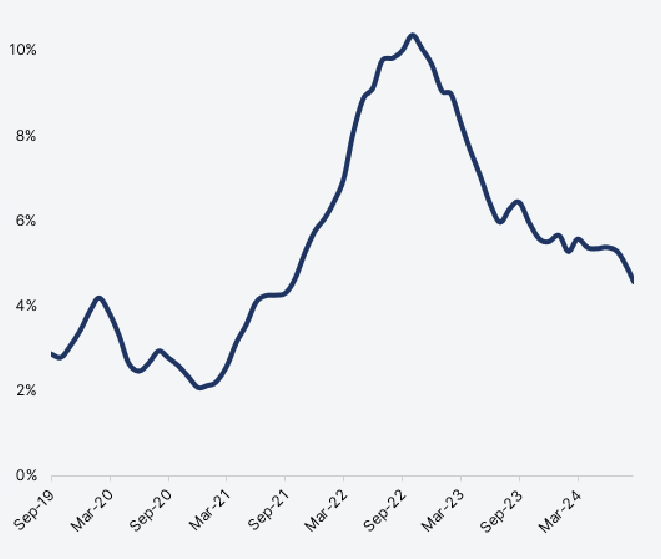

L’impegno della Fed verso una politica accomodante è stato molto chiaro. Il grafico a punti pubblicato a settembre mostra che la banca centrale ha inserito il pilota automatico e i mercati prevedono un taglio per ogni riunione fino alla fine del 2025. Un posizionamento lungo sui tassi è view di consenso e gli afflussi verso le obbligazioni sono stati i più alti dal 2020. Le curve globali stanno uscendo dalla fase di inversione (Grafico 1). Il primo taglio spesso coincide con il momento di ridurre la duration (Grafico 2).

Note: US 2s10s (USYC2Y10 Index), US 2s30s (USYC2Y30 Index).

Source: Algebris Investments, Bloomberg Finance L.P. Data as of 20.09.2024.

Note: US Treasury 10-year yields absolute differences with respect to yield at first cut date. Source: Algebris Investments, Bloomberg Finance L.P. Data as of 20.09.2024.

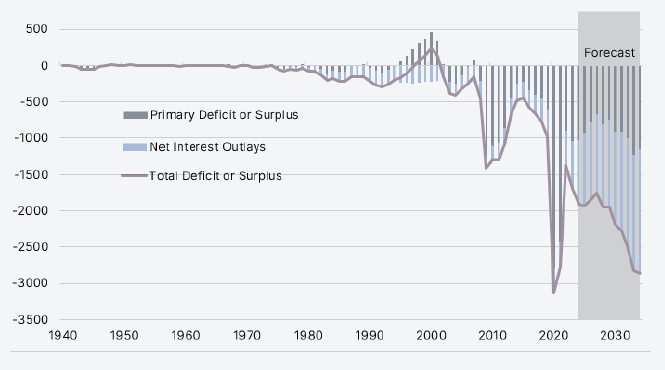

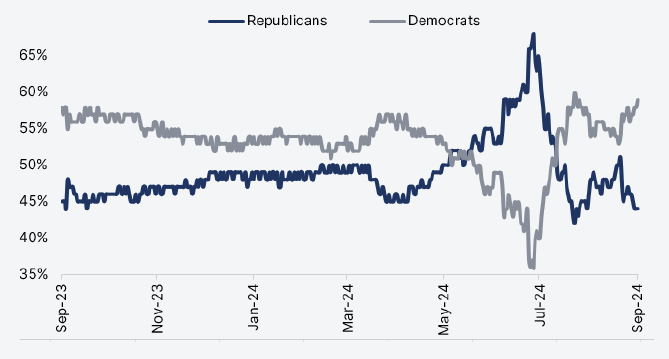

Il prossimo avvenimento chiave sono le elezioni americane, che fanno temere lato duration. Entrambi i candidati puntano su importanti interventi fiscali: il costo fiscale dei piani dei candidati può facilmente raggiungere il 2% del PIL nei prossimi quattro anni, con un quadro fiscale che è il più debole dalla Seconda guerra mondiale (Grafico 3). Inoltre, i mercati hanno smesso di prezzare una vittoria di Trump (Grafico 4) ; nel 2016 la vittoria repubblicana aveva portato grandi movimenti nel fixed income, una curva più ripida e un dollaro più forte (Grafico 5).

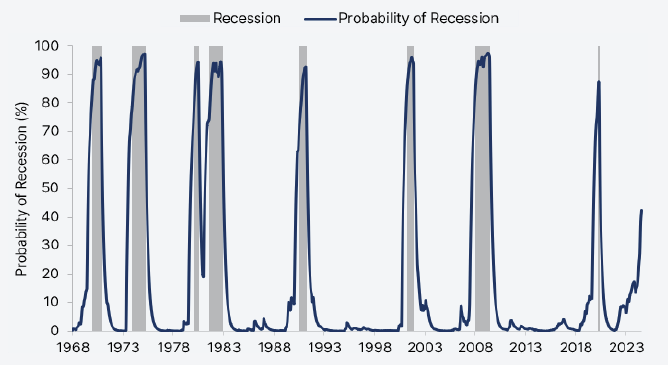

L’economia americana rallenta ma non crolla, infatti il tracker della Fed di Atlanta indica una crescita degli Stati Uniti del 3%. In Europa la situazione sta peggiorando più velocemente: i target di crescita della BCE sono troppo ambiziosi e i tassi europei hanno più potenziale di ribasso. Le autorità cinesi hanno capito che un obiettivo di crescita del 5% è troppo alto e stanno incrementando gli stimoli. Il nostro modello vede le probabilità di una recessione a breve termine in aumento, ma al di sotto del 50% (Grafico 6).

Il rallentamento macro e gli asset di rischio ai massimi rendono i mercati fragili. Il potenziale di rialzo è limitato e non ci vorrà molto per trasformare in venditori gli investitori che hanno oggi (nervosamente) un’esposizione lunga al mercato. La fragilità dei mercati è amplificata dal fatto che la recessione è pienamente prezzata nei mercati dei tassi: la duration non proteggerà nella prossima fase di svendite. Continuiamo a vedere opportunità, soprattutto nel credito. I rendimenti all-in e la dispersione sono entrambi elevati e riteniamo che sia il momento di ridurre il beta vs mercato e duration e di concentrarsi sulla generazione attiva di alfa nelle nostre strategie.

US Total Deficit or Surplus ($bn). Source: Algebris Investments, Congressional Budget Office. Data as of 30 June 2024. There is no guarantee that projections will materialize.

Note: Probabilities based on betting markets.

Source: Algebris Investments, PredictIt. Data as of 20.09.2024.

Note: US 10y (GT10 Govt) and US 2y (GT2 Govt) lines show the absolute yield difference with respect to the yield prevailing on the election day. Election day is represented with the vertical black line; the horizontal axis represents 100 days before and after. S&P 500 (SPX Index) and USD (DXY Index) lines show the relative index level with respect to the index level prevailing on the election day. Election day was 08/11/2016. Source: Algebris Investments, Bloomberg Finance L.P. Data as of 20.09.2024.

Note: Calculations based on a Machine Learning (ML) model that uses “hard” economic variables such as Industrial Production, Non-Farm Payrolls, etc. Source: BLS, BEA, Fed, Algebris Investments calculations, as of 8 Aug 2024. There is no guarantee that projections will materialize.

Credito | Attenzione al beta

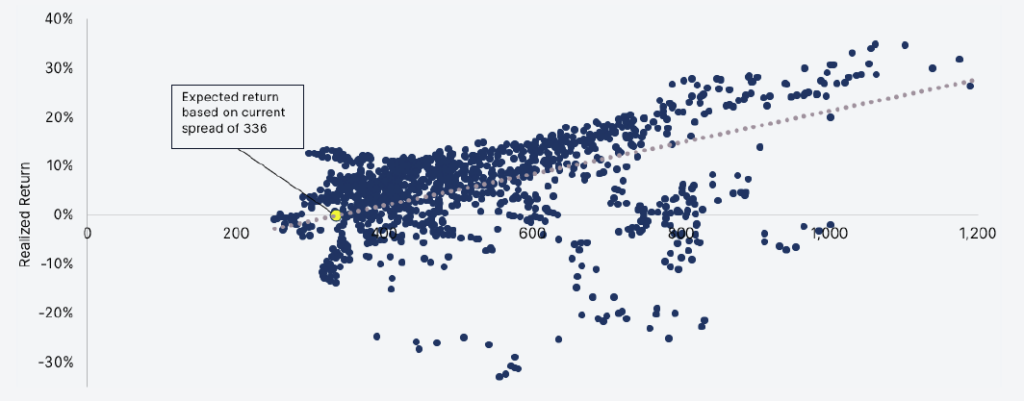

Nel 2024 ci si è concentrati sul beta del credito, ma le cose sono cambiate. Gli spread sono tornati ai livelli di inizio 2022 e non si sono ampliati durante la fase di volatilità in agosto. Storicamente, questi spread hanno segnalato rendimenti a un anno dello 0-3% nei mercati del credito (grafico 7). I rendimenti all-in potrebbero aggiungere un ulteriore premio questa volta, ma riteniamo che la possibilità di rialzo degli indici sia limitata. I tassi di default impliciti sono ai minimi, nonostante una piccola impennata degli scambi di titoli in difficoltà avviata nel primo semestre del 2024.

US High Yield (H0A0 Index) index performance over 12 months at given index spread level (data from Jan 1st 2000, weekly spreads and returns vs 12 months ahead). Blue dots represent realized performance. Yellow dot is the forecasted performance based on current index spread. Source: Algebris Investments, Bloomberg Finance L.P., data as of 20.09.2024.

Credito | Dispersione fa rima con opportunità

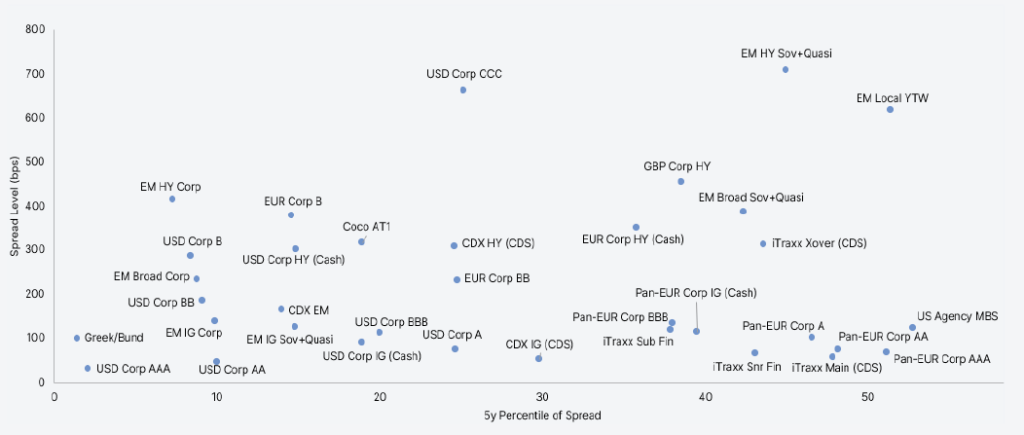

La buona notizia è che la dispersione è elevata per il livello degli spread (Grafico 8). Lo spread medio è stretto, gli indici di credito includono 5-20% di bond che scambiano al di sopra del 70° percentile storico. C’è quindi del valore nella selezione del credito: nelle telco e in selezionate utility con spread di 350-400 pb e asset solidi a garanzia del debito, nel debito junior del settore immobiliare europeo (che offre spread > 500 pb e beneficia del calo dei tassi), nei titoli finanziari (sebbene richiedano un approccio più selettivo rispetto a un anno fa, alcuni titoli offrono 500-600 pb di rendimento seppur gli emittenti vantino un eccesso di capitalizzazione del 3-4% e bilanci solidi), nei mercati emergenti, nei governativi ad alto rendimento (con spread di 600-700 pb nonostante un fabbisogno di liquidità storicamente basso) e nei mercati locali che offrono rendimenti reali ai massimi storici nonostante una Fed accomodante.

Note: Credit Spread Level vs 5y Percentile of Credit Spread. Source: Algebris Investments, Bloomberg Finance L.P. data as of 06.09.2024.

Politica fiscale | L’elefante nella stanza

La politica fiscale USA rimane il principale rischio latente. Dopo il 2021, i governi hanno tolto alle banche centrali il ruolo di prestatore di ultima istanza e la politica è diventata aciclica. Nel 2023, il deficit è stato del 7% con una crescita superiore al 3% e disoccupazione inferiore al 4%. L’onere degli interessi aumenterà nei prossimi tre anni, a prescindere dai tagli della Fed. L’Ufficio del Bilancio del Congresso degli Stati Uniti prevede un +30% nel rapporto debito/PIL entro il 2030. Le stime sull’offerta sono state riviste al rialzo negli ultimi trimestri e le aste dei Treasury stanno avendo esiti diversi. Per il 2025, il rischio di mercato principale è una fase di bond vigilantes in USA.

Banche centrali | Ricalibrazione

L’inflazione globale è tornata sotto controllo (Grafico 9). Questo è stato il grande cambiamento portato dall’estate, che ha spostato l’attenzione dei banchieri centrali sulla crescita. Alla luce dell’inflazione attuale, i tassi reali globali sono troppo alti e giustificano una ricalibrazione. Tuttavia, l’urgenza avvertita dai mercati non è giustificata, almeno negli Stati Uniti. I dati del mercato del lavoro, infatti, si stanno deteriorando ma non sono in crisi: il mercato del lavoro statunitense cresce aggiungendo circa 100k posti di lavoro al mese, con un tasso di disoccupazione del 4,2%; il livello non è storicamente compatibile con una recessione. In Europa, gli indici dei prezzi al consumo stanno scendendo rapidamente e la fiducia dei consumatori è ai minimi. I dati anticipatori indicano una crescita dello 0.5%, contro l’1.3% previsto dalla BCE per il 2025. La Cina ha rallentato al 4% dal 5% nel corso dell’anno, ma le autorità stanno aumentando gli stimoli. Negli Stati Uniti il mercato sta prezzando un taglio tassi per ogni riunione e tassi al 2.7% entro fine 2025. In Europa i tassi dovrebbero attestarsi più vicini al 2%. Rispetto a questa previsione, vediamo potenziale di rialzo negli Stati Uniti e potenziale di ribasso in Europa.

Note: IMF World Inflation CPI (WOININFL Index). Source: Algebris Investments, Bloomberg Finance L.P. Data as of 20.09.2024.

Valute | La questione dollaro

La caratteristica principale dei mercati valutari nel 2024 è stata la debolezza del dollaro americano. Poiché i dati macro in USA hanno subito il rallentamento maggiore nel G10, la Fed è ora percepita come la banca centrale più accomodante a livello globale. Nel breve termine, i rischi per il dollaro sono al rialzo; troppi tagli sono infatti prezzati sulla curva statunitense e le elezioni americane potrebbero portare ancora una volta a discussioni sulle tariffe. A lungo termine, tuttavia, la svalutazione del dollaro potrebbe essere l’unico modo per rendere sostenibile il debito statunitense. Ciò è particolarmente vero se le valute asiatiche riusciranno a guadagnare attrattiva, come ha dimostrato la performance dello yen giapponese ad agosto.

Davide Serra

Founder & CEO

Sebastiano Pirro

CIO & Financial Credit Portfolio Manager

Gabriele Foà

Global Credit Portfolio Manager

Silvia Merler

Head of ESG & Policy Research

Per ulteriori informazioni su Algebris e i suoi prodotti o per farsi inserire nella lista di distribuzuione, si prega di contattare il dipartimento Investor Relations all’indirizzo algebrisIR@algebris.com. Gli articoli passati sono disponibilii sul sito Algebris Insights

Questo documento è emesso da Algebris (UK) Limited. Le informazioni contenute nel presente documento non possono essere riprodotte, distribuite o pubblicate da alcun destinatario per qualsiasi scopo senza il preventivo consenso scritto di Algebris (UK) Limited.

Algebris (UK) Limited è autorizzata e regolamentata nel Regno Unito dalla Financial Conduct Authority. Le informazioni e le opinioni contenute nel presente documento hanno solo scopo informativo, non hanno la pretesa di essere complete o complete e non costituiscono una consulenza in materia di investimenti. In nessun caso qualsiasi parte del presente documento deve essere interpretata come un’offerta o una sollecitazione di qualsiasi offerta di qualsiasi fondo gestito da Algebris (UK) Limited. Qualsiasi investimento nei prodotti cui si fa riferimento nel presente documento deve essere effettuato esclusivamente sulla base del relativo Prospetto informativo. Queste informazioni non costituiscono una Ricerca di Investimento, né una Raccomandazione di Ricerca. Con il presente documento Algebris (UK) Limited non organizza o accetta di organizzare alcuna transazione in qualsiasi tipo di investimento, né intraprende alcuna attività che richieda l’autorizzazione ai sensi del Financial Services and Markets Act 2000.

Non si può fare affidamento, per nessun motivo, sulle informazioni e sulle opinioni contenute nel presente documento, né sulla loro accuratezza o completezza. Nessuna dichiarazione, garanzia o impegno, esplicito o implicito, viene data in merito all’accuratezza o alla completezza delle informazioni o delle opinioni contenute in questo documento da parte di Algebris (UK) Limited , dei suoi direttori, dipendenti o affiliati e nessuna responsabilità viene accettata da tali persone per l’accuratezza o la completezza di tali informazioni o opinioni.

La distribuzione di questo documento può essere limitata in alcune giurisdizioni. Le informazioni di cui sopra sono solo a titolo di guida generale ed è responsabilità di ogni persona o persone in possesso di questo documento informarsi e osservare tutte le leggi e i regolamenti applicabili di qualsiasi giurisdizione pertinente. Il presente documento è destinato esclusivamente alla circolazione privata per gli investitori professionali.

© Algebris (UK) Limited. Tutti i diritti riservati.